超休闲,是一个在2017年下半年开始流行起来的名词,从2018到2019,许多厂商都纷纷入局,整个超休闲游戏市场也经历了高低起伏。2018年的下半年,超休闲游戏下载量的季度同比增长出现了大幅下滑,但到了2019年Q2,它又出人意料地出现了50%的季度同比增长,这种波动也让人更难看清这个品类的未来走向。

但不可否认的是,这个市场已经趋向成熟,无论是对于新入局者还是想要保持原有统治力的厂商来说,难度都在加大。而虽然其表现在今年有出现反弹,超休闲的掘金之旅依旧有大概率很快就结束,这背后有几个主要原因。

1、一次回暖,但长期下滑

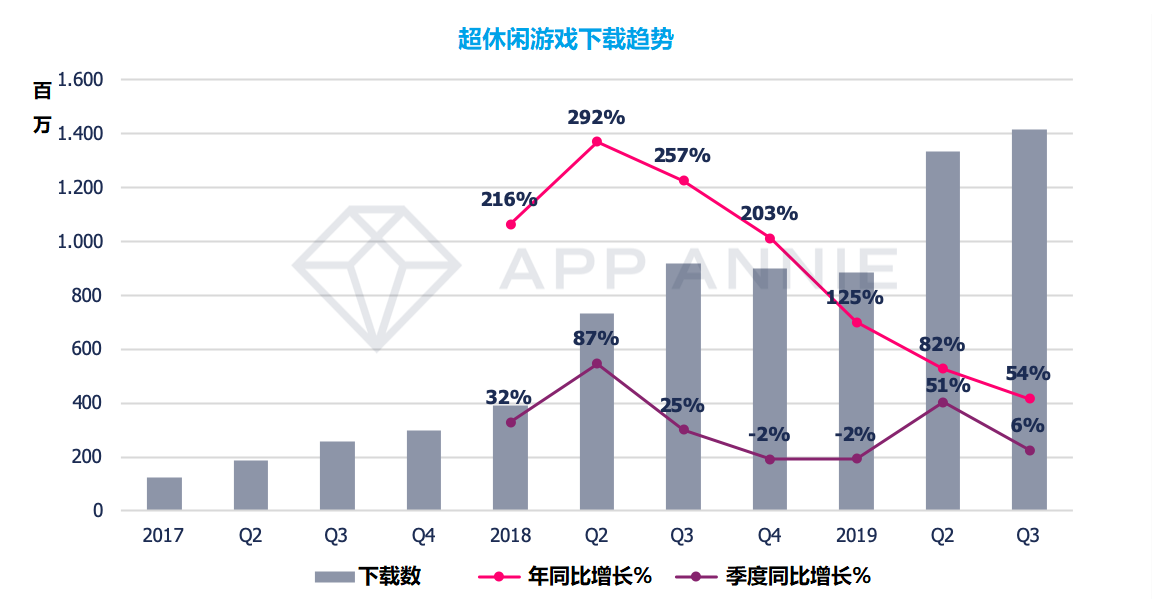

虽然超休闲游戏的下载量在今年Q2季度出现了一波51%的季度同比增长,但实际上在接下来的Q3,它又滑落到了2018年Q4的水平,这证明了那次回暖并没有定义整个市场接下来的走向。

在结合年同比增长率来看,可以发现这个品类长期都处于下滑的趋势,从较高的292%年同比增长率到现在的54%,这反映的是在依然还算可观的两位数年同比增长率背后,超休闲品类在系统设计上可持续性的忧虑。

2、更多数量的游戏,同样数量的玩家

从数据中同样可以看到,每款超休闲游戏的平均下载量自2018年Q2以来就基本维持在一个稳定的水平。

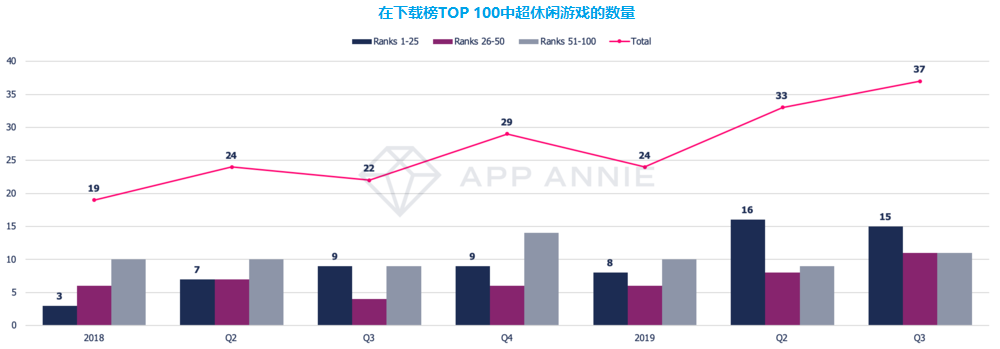

正因如此,当在一个特定季度中突然有更多超休闲游戏出现在下载榜前列时,市场规模会出现一个小激增,这就是2019年Q2的情况。

在Q2中,总共有33款超休闲游戏进入了下载榜的Top 100,排进Top 25的超休闲游戏数量达到了16款,创下2017年以来的新高。当在下载榜上超休闲游戏数量增加时,市场规模自然而然会出现扩大,但这是否就意味着超休闲游戏市场真的在增长呢?

●停滞不前的超休闲市场规模

对于超休闲游戏来说,获取用户的途径就来自其他的超休闲游戏,更多的游戏进入市场,会帮助整个品类盘子一起扩大。从SayGames的《Jelly Shift》的广告情况就可以看出,它的主要用户来源都是来自其他的超休闲游戏。

许多超休闲游戏之间都是互相导量,或者是同个厂商给自己旗下的多款产品进行交叉推广,超休闲品类有着自己的供给生态系统。在其广告资源分配中,从一开始的内购部分占大头,到后面的其他产品占更大比重,可以看出大部分收益只是在产品之间进行转换流动。

因此,超休闲游戏市场规模并不是真正在扩大,而只是同样多的玩家下载了更多数量的超休闲游戏。在这个过程中,大部分资金都是在超休闲厂商和中介平台中流动。

3、“超”激烈竞争

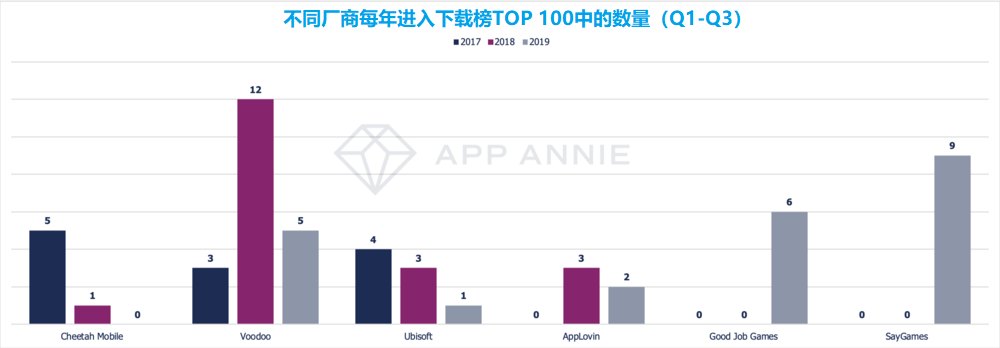

更多产品的入局意味着更激烈的竞争,而一些头部的超休闲游戏厂商就没能把势头保持到2019。以在这个领域中较早闯出名头的Voodoo为例,从2018进入2019其游戏能进入下载榜Top 100的数量就出现了大幅度的减少。

而与Voodoo统治力变弱所对应的是,像来白俄罗斯的SayGames和来自土耳其的Good Job Games这样的新晋厂商用同样的策略席卷了2019。再加上他们可以利用地理位置优势用更低的成本招揽到更多的人才,这也让他们有更多尝试和犯错的机会去超越原有的市场领头者。

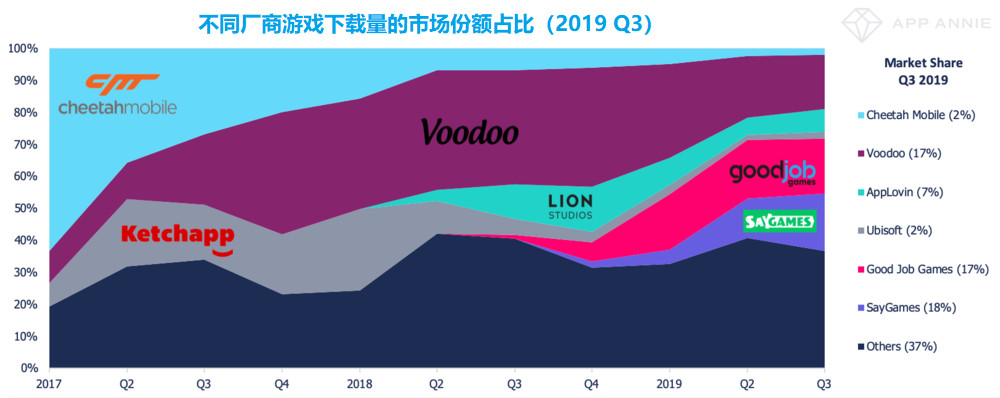

目前,SayGames和Good Job Games合起来共占据了35%的市场份额,接着是Voodoo的17%。Voodoo统治周期之短说明了超休闲游戏也有着超激烈的竞争。从某种意义上讲,纯粹依赖超休闲产品的发行商是很难保持长久的竞争力的:

1、玩家不会对单一款超休闲游戏保持忠诚

2、在其中设计独特的新玩法只会越来越难

3、更多的超休闲游戏发行商的出现,给了超休闲游戏开发者更多选择

4、数据和流程可以在超休闲发行商中被快速复制

5、市场营销和买量有一个占优策略

那头部厂商正在采取什么行动呢?比起继续加大在超休闲领域的投入,他们更愿意去布局和探索更多领域。在获得了来自高盛的2亿美元的投资后,2018年底,Voodoo就开设了新的柏林工作室,着重研究有创意的休闲游戏,并招聘了来自暴雪、King、Rovio等地的核心成员;在2019年11月,他们又开设了蒙特利尔工作室,将注重超休闲领域以外的游戏开发。

同时,他们正在像土耳其和乌克兰这样的T2国家中开设新的办公室,跟SayGames和Good Job Games的模式类似,很有可能其未来的超休闲产品将会移师到这里,而主力工作室将会主攻新的领域。

这一系列动作,都可以看出作为曾经的“超休闲游戏之王”,Voodoo也正在进行战略性撤退,寻求收入来源的多样化,这个头部领跑者也发现这个市场不再像曾经那样利润丰厚了。

● IPM趋势表明市场已经饱和

做一款能火的超休闲游戏的核心就是通过增加IPM(每次广告展示的安装数)来降低CPI(每次安装成本)。而随着更多的超休闲游戏在争抢同一批用户,有更多相似的广告素材、游戏玩法和营销策略,IPM势必会因此收到影响而出现下滑。

而根据Tenjin的GameAnalytics报告,超休闲游戏的CPI从2019年Q1开始已经缓慢出现上涨。如果这种现状没有改善,那么这些指标出现全面变动只会是时间问题,而超休闲厂商的收入也会相应减少。

4、超休闲游戏基本模式的变化

虽然大部分超休闲游戏都是以广告收益为主,但毫无疑问在这个品类中玩法更有深度、内购收入能力更强的产品正站在趋势的前沿,这也能解决传统超休闲游戏LTV曲线不健康的问题。不夸张地说这将会从根本上改变行业对于超休闲游戏的设计、制作和营销盈利能力的方法。

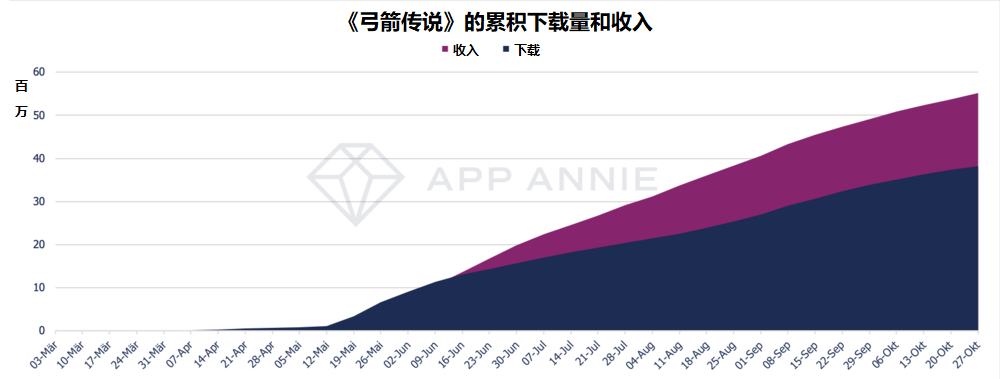

这里依旧拿《弓箭传说》作为例子,在6个月的时间内,这款游戏在全球范围内累积收获了超过3800万次的下载、5000万美元的内购收入和大约1500-2500万美元的广告收入。

从它的成功中,我们可以看出超休闲游戏有机会往哪些进行变革。

首先是设计方面,关于这一点大部分都知道,高度上瘾和简单上手的操作,以及高度简化的meta核心是《弓箭传说》玩法混合的诀窍,也是为什么它能吸引到不同层次的玩家。未来肯定会涌现更多类似的游戏,这只是时间问题。

其次是制作方面,《弓箭传说》看上去简单的设计背后的工作量却不少。游戏经历了有2-3个月的软登陆周期,在这之前的设计和调优时间也差不多长,而6个月的时间一般来说已经可以做出10-12款传统的超休闲游戏。如果传统超休闲游戏需要转型,便要做好迎接这种完全不同的制作周期的准备。

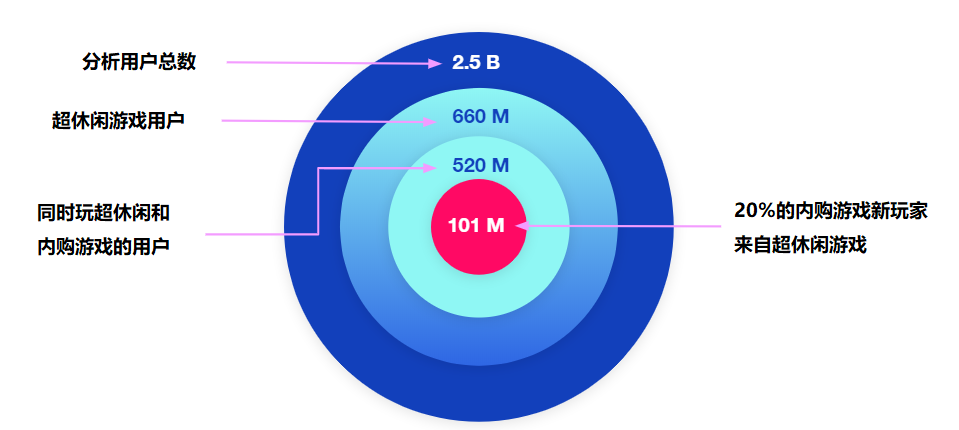

在推广方面,根据IronSource的报告,两年内,在他们分析的25亿用户中,有6.6亿的超休闲游戏玩家,其中有5.2亿的用户既玩超休闲游戏也玩有内购的游戏。但有趣的是,这其中有1.01亿的用户是先接触的超休闲游戏,这证明了有20%的玩家是被超休闲游戏培育起来,再转向内购型游戏。

所以超休闲游戏经济模式的未来很大程度依赖于内购游戏是否能有效地从超休闲游戏盘子中拉拢用户,比如提高优化技术、改进广告素材,以更好地了解超休闲用户的属性和每次安装带来的收入。

下一个掘金点:混合休闲品类

近两个季度刷新记录,并依然保持增长,这说明超休闲品类还没达到引发剧变的临界点,但从其年同比增长持续下滑,和其设计系统的核心问题来看,超休闲品类的整体市场规模是处于停滞的状态,这也暗示的超休闲市场已经达到了顶峰。

快速制作和易于推广是让超休闲游戏吸引人的原因,也是让它现在不再吸引人的地方。这些系统性的问题都阻碍着超休闲游戏厂商保持长久的竞争力,像Ketchapp、Voodoo这些之前看上去不可阻挡的厂商现在都出现颓势,必须要另寻出路。

这让下一条进化的路显得更加清晰:游戏通过混合型的玩法、混合型的收入策略、以及迎合了超休闲玩家和内购游戏玩家的营销推广策略来取得成功。超休闲的淘金热很有机会很快就会结束,而下一个掘金点将属于那些可以直接在超休闲用户身上做营利点的游戏,这种从设计到商业模式全面“混搭”的类型将在2020迎来更多的机会。

元宇宙数字产业服务平台

下载「陀螺科技」APP,获取前沿深度元宇宙讯息

110777025(手游交流群)

108587679(求职招聘群)

228523944(手游运营群)

128609517(手游发行群)