子公司爆雷、业绩续亏、管理层内斗,聚力文化游戏梦碎

发布时间:2020-03-09 10:38 | 标签:

业绩

子公司

爆雷

管理层

聚力文化

微信扫一扫:分享

微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈

导语:本想跨界游戏求业绩增长,不料溢价收购一颗“雷”,还得跟标的游戏公司控制人争权,聚力文化早年并购重组案就是一部“血泪史”。

本以为随着核心经营团队“大换血”,帝龙新材“原班人马”再度执掌,聚力文化的“宫斗戏”能落下帷幕,但现实是“朝中大臣”又挥“刀”相向。

近期,继公章丢失,董事辞职并声称权益被“绑架”后,聚力文化的捐赠议案及计提资产减值议案又惹纷争,有董事指责公司蹭热点,甚至自爆拖欠员工工资。

此事件一出,聚力文化的陈年“宫斗戏”又有了新的剧情。而这出戏因何上演?剧中两大主角姜飞雄和余海峰又为何频频交锋?背后有怎样的利益纠葛?这一切的一切,或许都得从四年前的跨界并购案说起。

2015年,帝龙新材(聚力文化的前身)还是一家从事中高端装饰贴面材料研发、生产和销售的上市公司,因房地产周期影响,公司营收增速逐年下降。

为保证公司营收增长,帝龙新材管理层开始寻找新的业务增长。彼时,受资本追捧的游戏行业成为他们跨界的首选。

2016年3月,帝龙新材作价34亿元购买余海峰等股东合计持有的美生元100%股权。以2015年9月30日作为评估基准日,评估值34.72亿元,评估增值率达1924.01%,产生商誉达32.09亿元。

由于高溢价收购,美生元余海峰、聚力互盈等股东给出了高额业绩对赌承诺。2015年、2016年、20

17年度实现的净利润不低于1.8亿元、3.2亿元和4.68亿元。

公开资料显示,美生元成立于2013年11月,主营业务为单机游戏的研发、发行,当时主要作品为《开心宝贝向前冲》、《开心超人打灰机》、《猪猪侠爱射击》等。

美生元专注的单机游戏并非游戏主流赛道,业务含金量不高,且并购前公司多项业务指标存有隐患。首先,美生元毛利率低于行业整体水平。2013年、2014年、2015年前三季度,其毛利率维持在50%左右,当时行业平均水平在70%左右,部分公司超过90%。

其次,美生元体量不大,应收账款却不断走高。2013年、2014年、2015年前三季度,美生元营收分别为3670.79万元、6332.42万元、28158.31万元;净利润分别为955.37万元,1212.83万元、-1.2亿元。同期,应收账款分别为573.25万元、3400.17万元、1.47亿元,占公司总资产比例为12.92%、38.16%、57.02%。应收账款过高将占用流动资金,如果不能正常回收需要计提坏账,将进一步吞噬利润。

再则,据新京报报道,重组前,美生元旗下共有11家子公司及1家分公司。这12家公司在2015年前9个月总资产达1.22亿元,净资产未足总资产一半,仅有5635万元。“子公司经营能力堪忧,一半公司处于净利润亏损状态。星乐晨曦、掌中帛等5家子公司2015年前9个月营收为零”新京报报道称。

美生元里的“水”虽深,但受游戏行业“暴利”诱惑,帝龙新材还是完成了收购,并更名为帝龙文化(后改聚力文化)。重组初期,美生元确实拉升了帝龙新材的业绩。

据财报显示,2016年,公司营收和净利润分别为16.5亿元、3.79亿元,同比增长84.33%、341.37%。到了2017年,公司营收和归属净利润分别增长了85.61%和45.01%,扣非净利润超过5亿,此前其全年净利润不足1亿元。

基于这一成绩,2015年至2017年对赌期内,美生元完成了业绩承诺。

当然,这其中也埋有“暗线”,聚力文化的业绩压力在此时已有所显现,四大业务毛利率大幅下降,盈利能力较差的广告推广业务成为业绩支柱。且应收账款仍持续走高,达到11.71亿元,较2016年底翻了一番,占到流动资产的一半。

或许是感知苗头不对,又或是想要进行资本收割。在聚力文化业绩的“高光时刻”,姜飞雄家族开始套现,聚力文化也因此进入无实控人状态,内部争权“火花”渐起。

重组美生元后,聚力文化子公司帝龙新材控制人姜飞雄通过帝龙控股及多位一致行动人持有聚力文化27.15%的股份,是上市公司的实际控制人。但是1年半后,也就是2017年底,帝龙控股将其持有的7000万公司股份及姜祖功(姜飞雄的父亲)持有的1000万股公司股份转让给揽众天道,一次性套现11亿元。

转让完成后,姜飞雄及其一致行动人的持股比例降为17.77%,失去实际控制人地位。揽众天道成为公司第二大股东,持股9.40%。据企查查资料,揽众天道股东为拉萨安如鑫信息科技有限公司,穿透后股东为自然人张汉军和刘志敏。彼时,余海峰持股比例15.32%为第一大股东,三方持股比例较为接近,聚力文化陷入为无控股股东、无实际控制人状态。

与此同时,姜飞雄辞去上市公司董事长、总经理职务,仅保留董事席位,余海峰接任董事长并开始主导聚力文化业务。在聚力文化无实控人状态,围绕公司的话语权,余海峰和姜飞雄两股势力开始交锋。

姜飞雄隐退,余海峰上位。美生元早年埋下的“雷”也一一爆开。

2018年聚力文化年报显示,美生元营收24.69亿元,净利润为3948.31万元,对比2017年4.8亿元净利润,美生元2018年净利润大幅“缩水”。业绩大幅下滑,加上计提商誉减值29.65亿元,聚力文化净利润亏损28.97亿元,同比下滑707.67%。

此时,聚力文化经营性现金流为 -5.98亿元,同比下降285.40%。

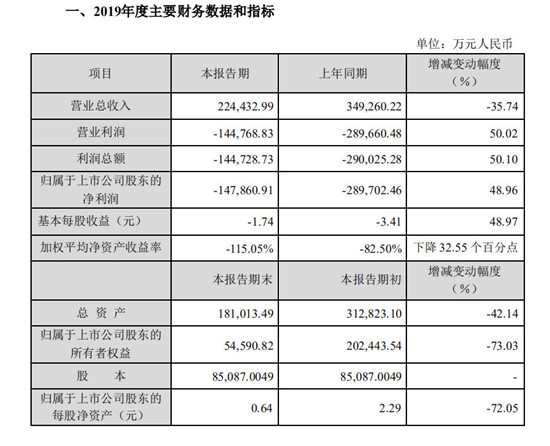

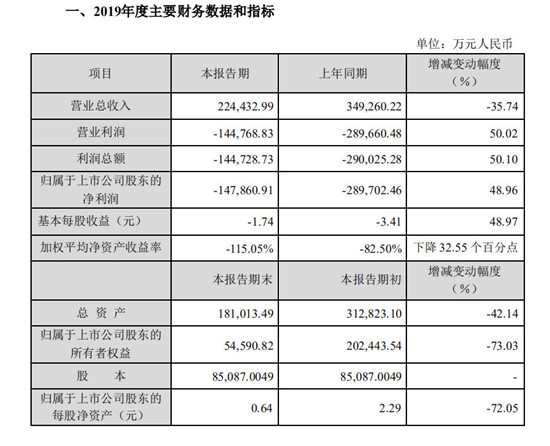

到了2019年,聚力文化的危机并未解除。其移动单机游戏、移动网络游戏、广告推广、建筑材料四大业务收入和毛利率全面下滑。其中,移动单机游戏以及移动网络游戏业务基本停滞。据聚力文化2019年业绩快报,公司营收22.44亿元,同比下降35.74%,净亏损14.79亿元,同比减亏48.96%。减亏的因素或是计提的商誉减值比2018年有所减少。

需要注意的是,在余海峰执掌聚力文化的2018年,聚力文化应收账款存疑,余海峰还被指违规占用资金。据聚力文化2018年年报,年审会计师事务所天健会计师事务所(特殊普通合伙)对聚力文化2018年度财务报告出具非标准审计意见。

“截至2018年12月31日,聚力文化游戏文化业务应收账款账面余额为13.08亿元,已计提坏账准备1.71亿元。年审会计师无法就上述应收账款的真实性和可收回性获取充分、适当的审计证据。”

应收账款存疑外,聚力文化的董事长余海峰还存在违规占用资金事项。年报显示,“2018年度,因公司董事长规范意识不足,凌驾于公司内部控制之上,存在董事长通过公司相关合作方作为资金通道对公司非经营性资金占用情形,累计占用公司资金1.57亿元。”

这一点,最终也成了姜飞雄一派罢免余海峰聚力文化董事长职务的理由之一。

在财务危机出现以后,聚力文化原控股股东姜飞雄与现任董事长的余海峰就上市公司管理权交锋越加频繁。期间,公司公告层出不穷,证监会也是连连发下问询函。

2019年7月,聚力文化公告称,在董事会存在一个独立董事名额空缺的情况下,公司第二大股东的提名人选与第三大股东的提名人选皆未获包括公司第一大股东在内的提名委员会通过。

当时,聚力文化的第一大股东为董事长余海峰,第二大股东为宁波启亚天道企业管理咨询有限公司(以下简称“启亚天道”,前身为“揽众天道”),第三大股东为姜飞雄。启亚天道、姜飞雄各自提名的独董候选人,均被余海峰投出弃权票。未通过的理由为二股东是失信被执行人,而三股东的提名人选无法确定其是否为要求的会计专业人士。

此事件后,聚力文化半年报还出现了两段南辕北辙的声明。

从这一声明上看,聚力文化董事高明显已分裂成争锋相对的两大阵营:由姜飞雄掌控的“新材帮”,以及余海峰把持的“游戏帮”。

在独董名额争夺后,“新材帮”与“游戏帮”的战火蔓延。

2019年10月,聚力文化公告,变更2019年三季报的公布时间。原因是子公司浙江帝龙新材不配合上市公司编制定期报告,公司无法在原定时间内完成三季报编制。

该公告出来后,深交所火速下发关注函,并约谈余海峰,但余海峰因家庭原因滞留美国,未能出席证监会约谈,双方最终以电联形式完成谈话。但聚力文化的纷争并未因此停止。

2019年10月23日,聚力文化监事会罢免余海峰聚力文化董事长职务,理由为,余海峰个人负债较大,占用上市公司资金,业绩补偿、增持未完成,工作未尽职尽责。

监事会认为,余海峰作为董事长,对公司发展负有勤勉尽责义务,但截至2019年上半年,公司文娱板块应收账款余额约15.5亿元,直接导致公司现金流枯竭,无法偿还银行到期贷款,引发公司债务危机。

对于聚力文化监事会的罢免和指控,余海峰并不认可,他向外发布声明称,公司及个人财产质押和冻结情况均已通过上市公司向公众公告,不能被认为是个人所负债务较大。

他在声明中表示,聚力文化管理层早已意识到现金流危机,从2018年6月就开始组织自救,向招行贷款,但某位董事极力阻止导致贷款申请未能获批,随之而来上市公司被立案之后各方银行更加收紧流动性,供应商也开始压缩信用额度甚至诉讼冻结。

余海峰在公开信中提到,三位提议罢免他的监事会成员均在帝龙新材任职。“提请监事会注意,在罢免我之前,请根据上市公司相关法律法规要求,本着支持上市公司健康发展,度过危机的初心,提出对于聚力文化董事会和董事长的合理人选”。

余海峰的声明并未撼动聚力文化监事会决定

,2019年12月,聚力文化公告称,姜飞雄表弟陈智剑当选聚力文化董事长。同时,聚力文化称,公司对聚力文化北京分公司和文娱板块分、子公司从股权结构上看享有控制权。

在公司的新一届董事席位中,姜飞雄方面占据4席,余海峰方面占据2席。至此,聚力文化完成了核心经营团队的“大换血”,帝龙新材“原班人马”再度执掌聚力文化。

不过,在此之后,聚力文化还出现了公章丢失情况。如今,最新的消息是,聚力文化关于对外捐款130万用以新冠肺炎疫情防控议案被聚力文化董事张楚指责蹭热点,并且爆出拖欠文娱版员工工资。对此,聚力文化回应游戏陀螺称,“文娱板块没发工资的只有个别员工,之所以没给是有特殊原因的,公司会依法依归维护公司权益。”

在这一场权利的争夺战中,无论是姜飞雄家族还是余海峰都获得了不少的收益,姜飞雄家族直接套现11亿元,余海峰早前通过天津乐橙间接持有的美生元9%的股份,获得现金对价3.06亿元,而后直接持有的聚力文化15.32%的股份。

最惨莫过于第二大股东启亚天道,砸下11亿元,不仅颗粒未收,还因股权质押爆仓被冻结全部股份,入局的股价至今也跌剩零头。正所谓,神仙打架,小鬼遭殃。

而所有事情追根究底,姜飞雄与余海峰夺权背后,逃不开“利益”二字。

“两派纠纷的背后,核心争夺的是上市公司的控制权,掌握了控制权,就能够主导上市公司的经营管理,为自己谋求更大的利益。”苏宁金融研究院特约研究员何南野告诉游戏陀螺。

在这点上,香颂资本董事长沈萌也称,“表面上争夺的是控制权、实际上是自己利益的最大化。”在他看来,游戏是一个波动很大的行业,深受政策因素影响,而且很容易出现为了提高估值而刻意拔高业绩、杀鸡取卵的事。

警惕:跨界并购很难,并购后1+1小于2的情况并不少

“从近两年的实践来看,并购之后问题频出,业绩变脸情况比比皆是,整合是非常难的。因此,从具体实践来反推,同行业并购相对来说更容易整合成功。而跨界并购最难,并购后1+1小于2的情况越来越多。对于一般的公司而言,不要轻易进行跨界并购,本质上就要求在当前动荡波动的时代,不要过度追求业务多元化,应聚焦主业,才能存活下去,才能把控风险。”何南野对游戏陀螺表示。

在他看来,如果要进行跨界并购,一定要注意以下几点:

1、明确控股股东和实际控制人的归属,第一大股东股权占比应较高,在并购后公司中能占有绝对优势。

2、并购后标的公司管理层和核心技术人员的留存,在并购前要提前安排好,签署相关协议。

3、要对并购对象进行充分的尽职调查,防止出现并购后标的公司业绩变脸、隐性债务重大等情况。

4、并购方在并购前对未来的整合有清晰的思路,有充足的信心能产生更好的协同效应。并购标的的寻找,最好是自己较为熟悉、长期打交道的公司,这样相互会比较了解,不要贸然去接触不熟悉的公司,同时,对于外部人士推荐的标的项目,要谨慎对待。

何南野认为,游戏公司是轻资产公司的重要代表,最核心的资产是人才,如果有很好的上市公司愿意收购游戏公司,其实是一件较好的事情。因为并购后,游戏公司实现了证券化,可以给予游戏公司管理层和核心技术人员以上市公司股权激励,更好的激发人才的积极性。

同时,何南野也提到,游戏公司被并购,最大的风险在于日常经营管理被并购方所主导,而并购方往往是不熟悉游戏领域的相关人士,这样长久以往将阻碍游戏公司的发展。因此,被并购对游戏公司而言,有利有弊。

如果有些公司急需资金进行游戏开发,可以考虑选择被优秀的上市公司并购,但需保障被收购之后的日常经营的自主性和管理层的稳定,如此才能充分发挥资本杠杆的作用,助力公司的发展。

元宇宙数字产业服务平台

下载「陀螺科技」APP,获取前沿深度元宇宙讯息